Was ist die Kapitalwertmethode?

Die Kapitalwertmethode dient zur dynamischen Investitionsberechnung und ist die am häufigsten genutzte Methode, praktisch ein finanzmathematisches Verfahren, für die Investitionsrechnung.

Dabei werden alle Zahlungen, die in Verbindung mit der Investition stehen zeitlich differenziert berücksichtigt.

Vorteilhaftigkeit wird dabei in einem Wert gemessen, dem sogenannten Kapitalwert.

Der Kapitalwert umfasst dabei alle Ein- und Auszahlung zu einem Investitionsobjekt. Die Erfassung erfolgt auf einen Zeitpunkt abgezinst.

Die eigentlichen Investitionsausgaben als auch ein möglicher Liquidationserlös zählen ebenfalls zu den Ein- und Auszahlungen.

Gemessen an diesen Punkten ist der Kapitalwert eigentlich nichts anderes als ein Barwert. Dabei gibt dieser Barwert die Vermögensveränderung bei einem Diskontierungssatz an.

Praktisch ist die Kapitalwertmethode eine betriebswirtschaftliche Kennziffer, die bei der dynamischen Investitionsrechnung erfasst wird.

Vorteilhaftigkeit in der Kapitalwertmethode feststellen

Um die Vorteilhaftigkeit von Investitionen festzustellen, werden alle Zahlungen im Endeffekt auf einen gemeinsamen Zeitpunkt bezogen. Dieses ist im Normalfall der Anfangszeitpunkt der eigentlichen Investition.

Um die Vorteilhaftigkeit von Investitionen festzustellen, werden alle Zahlungen im Endeffekt auf einen gemeinsamen Zeitpunkt bezogen. Dieses ist im Normalfall der Anfangszeitpunkt der eigentlichen Investition.

Bezeichnet wird dieser Punkt als der Kalkulationszeitpunkt. Eine Abzinsung für diesen Kalkulationszeitpunkt ergibt dadurch das Ergebnis als Kapitalwert der Investition.

Bei der Kapitalwertmethode erfolgt die Abzinsung zu Zinsen (Zinssatz), die fachsprachlich auch als Kalkulationszinsfuß bezeichnet werden. Dieser Zinssatz sollte allerdings sehr sorgfältig gewählt werden und kann individuell festgelegt werden.

Damit die einzelnen Auswirkungen, die der Kalkulationszinsfuß bei der Kapitalwertmethode haben kann, deutlich werden, sollte zunächst eine Durchführung mit unterschiedlichen Zinssätzen erfolgen.

Kapitalwertmethode – Messen der Vorteilhaftigkeit

Basis für das Messen der Vorteilhaftigkeit einer Investition ist immer die Höhe der Kapitalwerte. Beträgt zum Beispiel der Kapitalwert einer Investition in Berechnung A 30.000 Euro und der mögliche Kapitalwert einer anderen Variante 20.000 Euro, so ergibt sich ein Barwertunterschied von 10.000 Euro.

Ein zum Beispiel positiver Kapitalwert in der Kapitalwertmethode ergibt, dass die Zinsen der Investition höher sind als im Kalkulationszinsfuß. Damit wird klar ersichtlich das der Kapitalwert einer Investition anzeigt, ob diese vorteilhafter ist als die mögliche Alternativvariante.

Kann jedoch keine Übereinstimmung in Bezug auf den Kapitaleinsatz und den Berechnungszeitraum bei den zu vergleichenden Investitionen erfolgen, so ist eine Vergleichbarkeit durch Beachtung der Differenzinvestitionen herzustellen.

Unter einer Differenzinvestition versteht man Zahlungsströme, die zusätzlich in die Berechnung mit eingeführt wurden. Dadurch kann im Endeffekt in der Kapitalwertmethode eine Vergleichbarkeit erfolgen, auch wenn unterschiedliche Laufzeiten bestehen.

Bei nur einer Investition

Soll nur eine Investition mit der Kapitalwertmethode untersucht werden, so gilt diese als vorteilhaft, wenn der Kapitalwert größer als Null ist oder gleich. Ist der Kapitalwert gleich 0, entsprechen die Zinsen der Investition dem Kalkulationszinsfuß. Somit entsprechen die Zinsen der Effektivverzinsung.

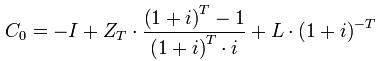

Formel zur Berechnung wenn stets gleiche Zahlungen pro Periode anfallen

Rentenbarwertformel

Eine Beispielrechnung zur Kapitalwertmethode

Bei der Kapitalwertmethode wird immer von einem Bezugspunkt der Investition ausgegangen.

Bei der Kapitalwertmethode wird immer von einem Bezugspunkt der Investition ausgegangen.

Alle zukünftigen Einzahlungen und Auszahlungen während des Investitionszeitraums werden auf den Zeitpunkt vor Beginn der Investition abgezinst.

Die Differenz zwischen allen Einzahlungen und der Summe der Barwerte aller Auszahlungen ergibt den Kapitalwert der Investition.

Die Abzinsung erfolgt mittels eines -vom Investor, individuell festgelegten- Zinssatzes, der im Allgemeinen auch mit der Bezeichnung Kalkulationszinsfuß übereingeht.

Der Abzinsungsfaktor wird durch 1/(1+p/100)^n ermittelt.

Der Barwert der Investition kann durch die Multiplikation von Kapitalrückfluss und Abzinsungsfaktor ermittelt werden.

Bedeutung der Kapitalwertmethode / des Kapitalwertes

Ist der Kapitalwert = O, dann wird die vom Investor erwartete Mindestverzinsung erreicht.

Bei einem positiven Kapitalwert übersteigt die erzielbare Rendite der Investition den Kalkulationszinsfuß.

Bei einem negativen Kapitalwert werden die Kapitalkosten hingegen nicht gedeckt. Durch den Vergleich von Kapitalwerten ist eine Bewertung von Investitionsalternativen möglich.

Kapitalwertmethode – Beispiel zur Berechnung

Ein Industrieunternehmen zieht den Kauf von einer Maschine in Betracht.

Die Anschaffungskosten für die Maschine betragen 650000 Euro.

Mit der Maschine können in den nachfolgenden fünf Nutzungsjahren Einzahlungsüberschüsse von 760000 Euro erzielen.

Im ersten Nutzungsjahr werden 120000 Euro erzielt,

in Nutzungsjahr zwei 180000 Euro,

in Nutzungsjahr drei 210000 Euro,

in Nutzungsjahr vier 190000 Euro und

in Nutzungsjahr fünf 160000 Euro.

Nach Ablauf der Zeit ist die technische Nutzung beendet.

Der Schrottwert wird voraussichtlich 30000 Euro betragen.

Mittels der Kapitalwertmethode soll die Investition auf Wirtschaftlichkeit geprüft werden.

1.) Die Geschäftsleitung des Industrieunternehmens prüft, ob eine Investition befürwortet werden kann, wenn bei bisherigen Investitionen üblicherweise ca. 8% erwirtschaftet werden können ?

2.) Kapitalwertmethode wird angewendet ; Berechnung des Kapitalwertes mit einem Kalkulationszinsfuß von 8% :

Jahr 1 Einzahlungsüberschüsse (120000) x Abzinsungsfaktor (0,926)= Barwert (111120 Euro).

Gleiches Rechenbeispiel gilt für die nachfolgenden Jahre 2 – 5.

Folglich ergibt sich eine Summe von 701160 Euro, von der die Anschaffungskosten von 650000 Euro abzuziehen sind, das Ergebnis stellt den Kapitalwert dar.

Es ergibt sich ein Kapitalwert von 51160 Euro.

Ergebnis: Die Investition lohnt sich bei einem Abzinsungsfaktor von 8%, da die Einzahlungsüberschüsse größer als die gegenwärtigen Anschaffungskosten sind, der Kapitalwert ist positiv.